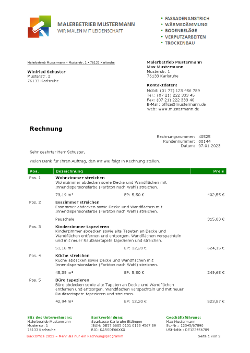

Wie sieht eine Rechnung aus?

Pflichtangaben in einer Rechnung

Eine finanzamtstaugliche Rechnung im Sinne des § 14 UStG Ausstellung von Rechnungen und §§ 31-34 UStDV muss die folgenden Pflichtangaben enthalten:

Rechnungssteller und Rechnungsempfänger

Auf einer Rechnung müssen der vollständige Name und die vollständige Anschrift des Rechnungsempfängers und der leistenden Person bzw. des leistenden Unternehmens angegeben werden.

Steuernummer und/oder Umsatzsteuer-Identifikationsnummer

Die Steuernummer wird Ihnen vom zuständigen Finanzamt zugewiesen und ist zwingend in der Rechnung aufzuführen. Sollten Sie eine Umsatzsteuer-Identifikationsnummer (USt-IdNr.) beim Bundeszentralamt für Steuern (BZSt) beantragt haben, so steht es Ihnen frei, welche der beiden Nummern Sie angeben. Es können auch beide Nummern gleichzeitig angegeben werden.

Rechnungsdatum

Das Rechnungsdatum ist das Datum, an dem die Rechnung ausgestellt wurde.

Rechnungsnummer

Die Rechnungsnummer ist eine eindeutige und fortlaufende Nummer, die jeder Rechnung zugewiesen werden muss. Die Oberfinanzdirektion (OFD) Koblenz hat in der Verfügung vom 14.07.2008 (Aktenzeichen: S 7280 A - St 44 5) klargestellt, dass die Vorschrift "fortlaufende Nummer" auf Rechnungen lediglich die Einmaligkeit der erteilten Rechnungsnummer bestimmt. Die Rechnungsnummern brauchen also nicht lückenlos aufeinander zu folgen.

Rechnungspositionen: Menge und Bezeichnung

Die Menge und die Bezeichnung der gelieferten Artikel sowie der Umfang und die Bezeichnung der Arbeitsleistung sind ebenfalls Pflichtangaben und somit in einer Rechnung anzugeben. Die Bezeichnung der Arbeitsleistung muss eindeutig und leicht nachprüfbar sein, da die Rechnung für das Finanzamt nachvollziehbar sein muss. Oberbegriffe wie "Dienstleistungen" oder "Baumaterialien" sind nicht ausreichend.

Zeitpunkt der Lieferung oder Arbeitsleistung

In der Rechnung muss der Zeitpunkt der Lieferung oder Arbeitsleistung aufgeführt werden.

Alternativ kann der Zeitpunkt gewählt werden, bei dem das Entgelt - oder ein Teil davon - für eine noch nicht ausgeführte Lieferung oder Arbeitsleistung (Anzahlung) vereinnahmt wurde.

Laut § 31 Abs. 4 UStDV ist die Angabe des Kalendermonats ausreichend.

Der Zeitpunkt der Lieferung oder Arbeitsleistung kann in etwa so lauten:

"Das Liefer-/Leistungsdatum entspricht dem Rechnungsdatum."

Nettobetrag

Der Nettobetrag (Rechnungsbetrag ohne Mehrwertsteuer) ist in der Rechnung anzugeben.

Steuersatz und Steuerbetrag (Mehrwertsteuer)

Aufzuführen ist der anzuwendende Steuersatz sowie der auf das Entgelt entfallende Steuerbetrag.

Im Falle einer Steuerbefreiung (z. B. bei Kleinunternehmern) muss darauf hingewiesen werden, dass für die Lieferung und/oder Leistung eine Steuerbefreiung gilt.

Ein Hinweis bei Kleinunternehmern könnte in etwa so lauten:

"Gemäß § 19 UStG (1) enthält der Rechnungsbetrag keine Umsatzsteuer."

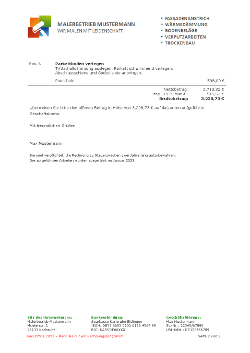

Aufbewahrungspflicht (nur bei Bauleistungen)

Privatpersonen sind verpflichtet, Handwerkerrechnungen mit den dazugehörigen Zahlungsbelegen jeweils zwei Jahre lang aufzubewahren.

Als Auftragnehmer sind Sie verpflichtet, auf diese Rechnungsaufbewahrungspflicht hinzuweisen.

Ein solcher Hinweis könnte in etwa so lauten:

"Sie sind verpflichtet, die Rechnung zu Steuerzwecken zwei Jahre lang aufzubewahren."

Alle Angaben ohne Gewähr.

Bei Unklarheiten kontaktieren Sie bitte Ihren Steuerberater.